必要保障額の正しい算出方法

必要保障額の計算方法ってご存じですか?

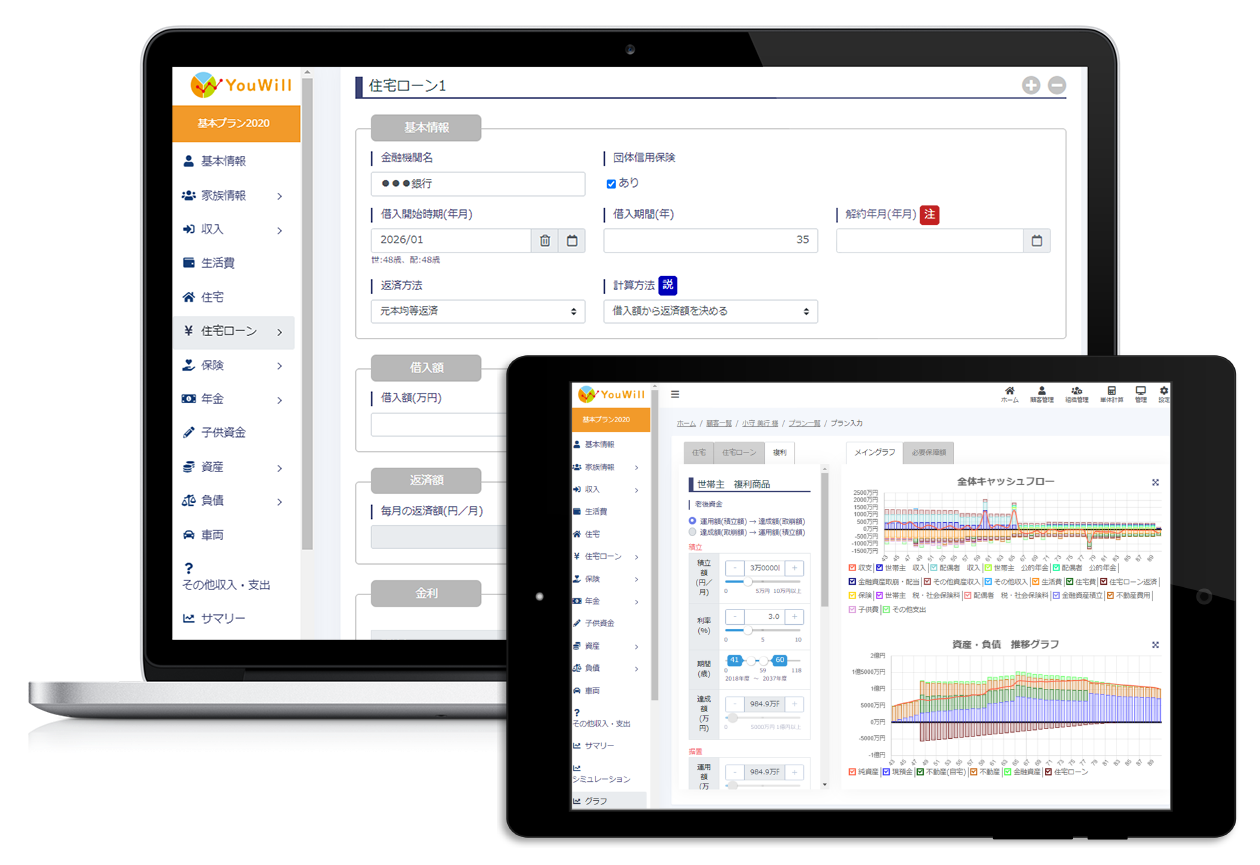

ライフプランソフトによって、計算式は異なるのかもしれません。

YouWillでも算出しているのですが、そこだけだと問題点があります。

何が問題点で、どう解決するかをご案内します。

Table of Contents

必要保障額の計算方法

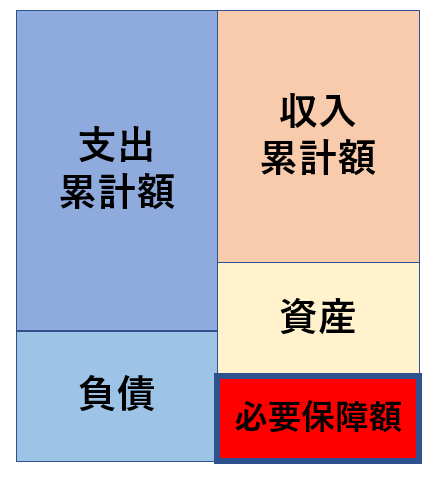

まず計算式を書くと

必要保障額= 死亡年齢以降の支出の累計額 -死亡年齢以降の収入の累計額

- 死亡年齢時点の 金融資産 + 死亡年齢時点の 負債

となります。

ちょっと分かりにくいので、図示すると

となります。

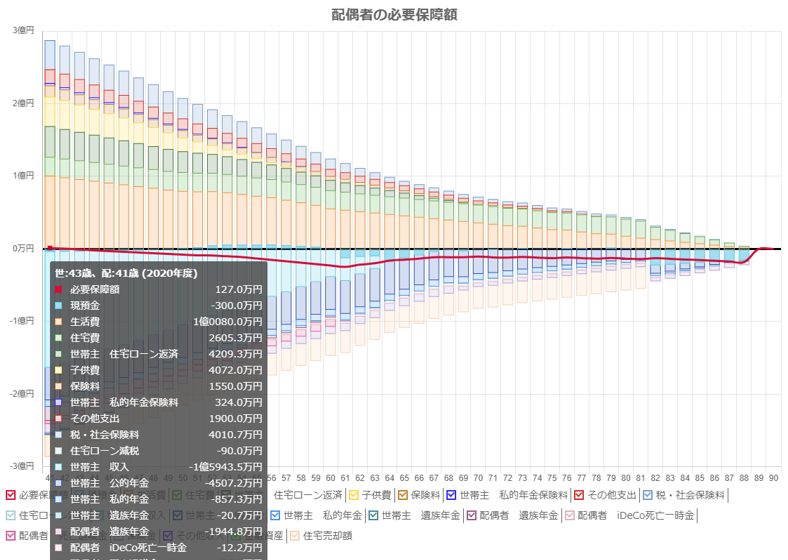

必要保障額のグラフ

例えば、共働きの夫婦で、奥様(配偶者)の必要保障額がこちらのグラフだったとします。

このグラフでは、必要保障額は127万円となっています。

計算方法は上記の計算方法でやっています。

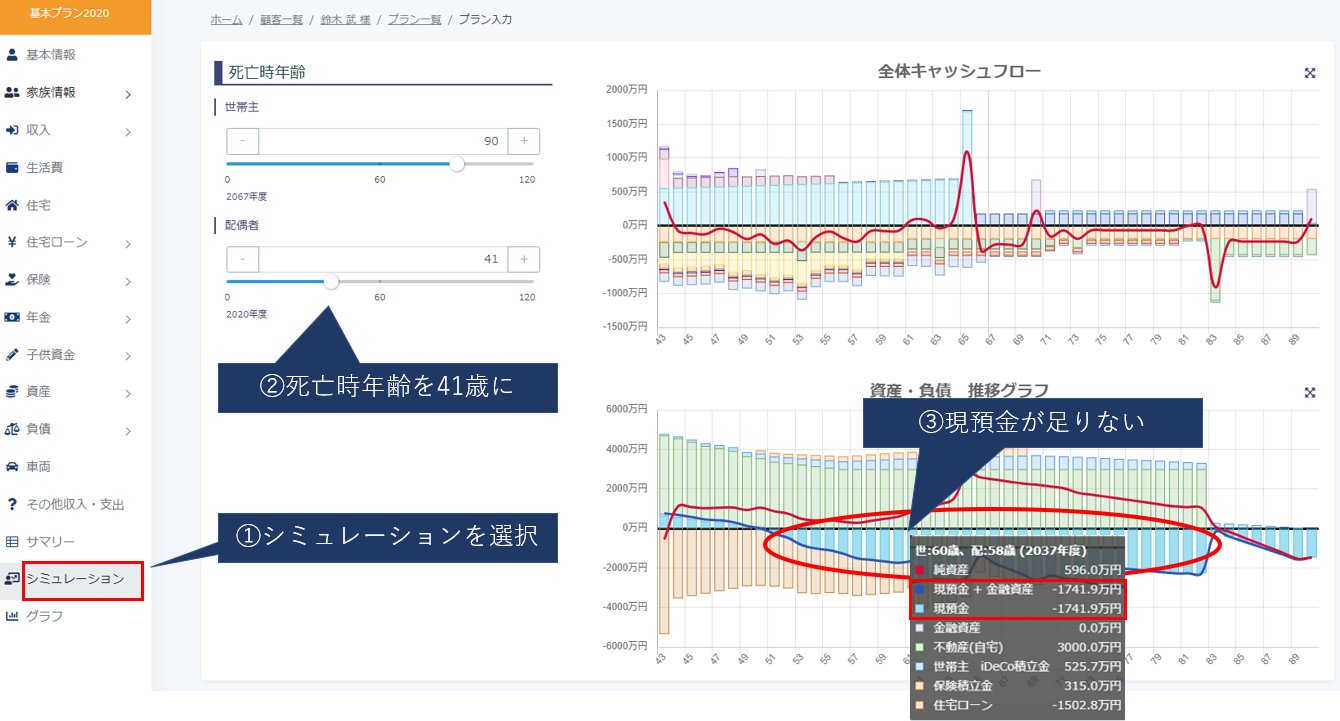

配偶者を42歳で死亡としてシミュレーション

シミュレーションの画面では、死亡年齢を変更ができます。

配偶者の死亡年齢を41歳にすると、右下の資産・負債推移グラフで

現預金が約2000万円足りないことが分かります。

なぜ、必要保障額は足りているのに、現預金がマイナスなのか?

当初の必要保障額の計算ロジックでは、生涯に渡る収入と支出の差額で計算していています。

そのため、高齢期の不動産の売却や相続で資産を譲り受けるなどの収入と

現役世代の子育て費用などの支出、収支のタイミングを考慮されず、

現役世代中に現預金がマイナスになる可能性があります。

今回のケースではマイナス1741.9万円となっています。

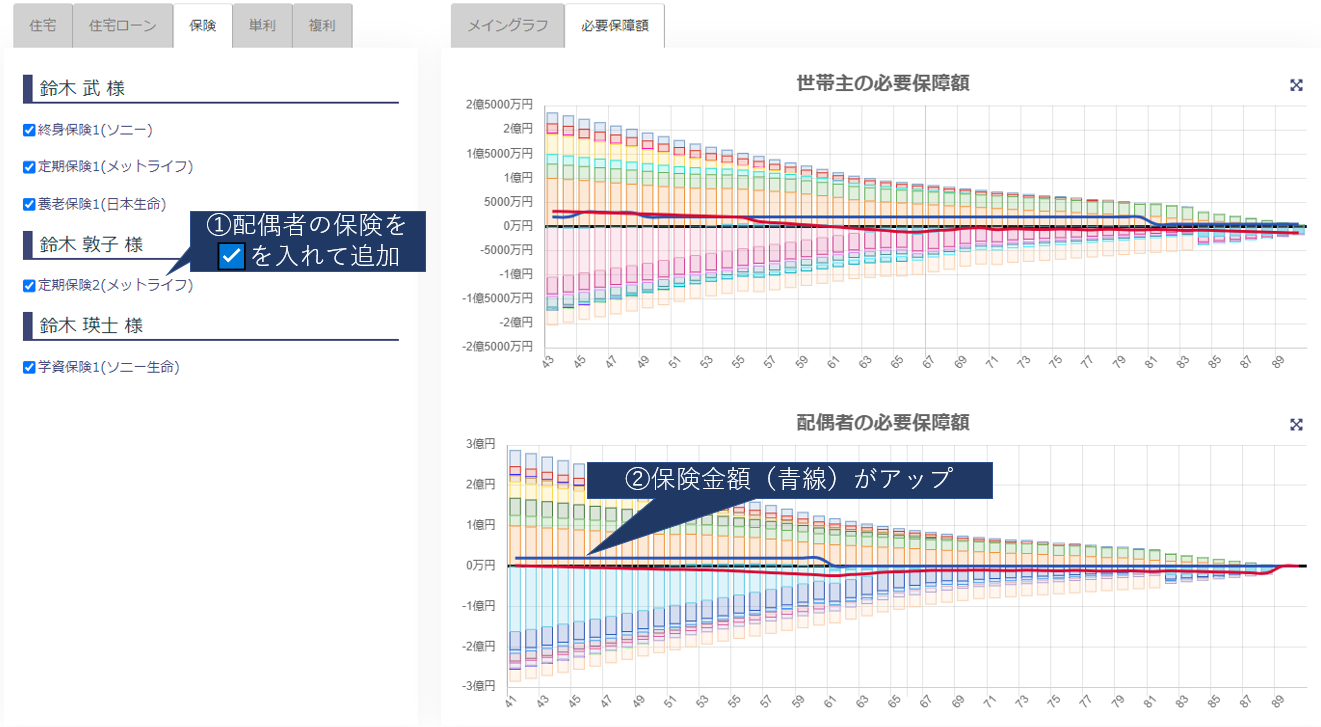

保険を追加

そのため、現役時代の現預金のマイナスを防ぐために

もう少し保障が必要となります。

今回は配偶者の保険を追加します。(保険金額2000万円)

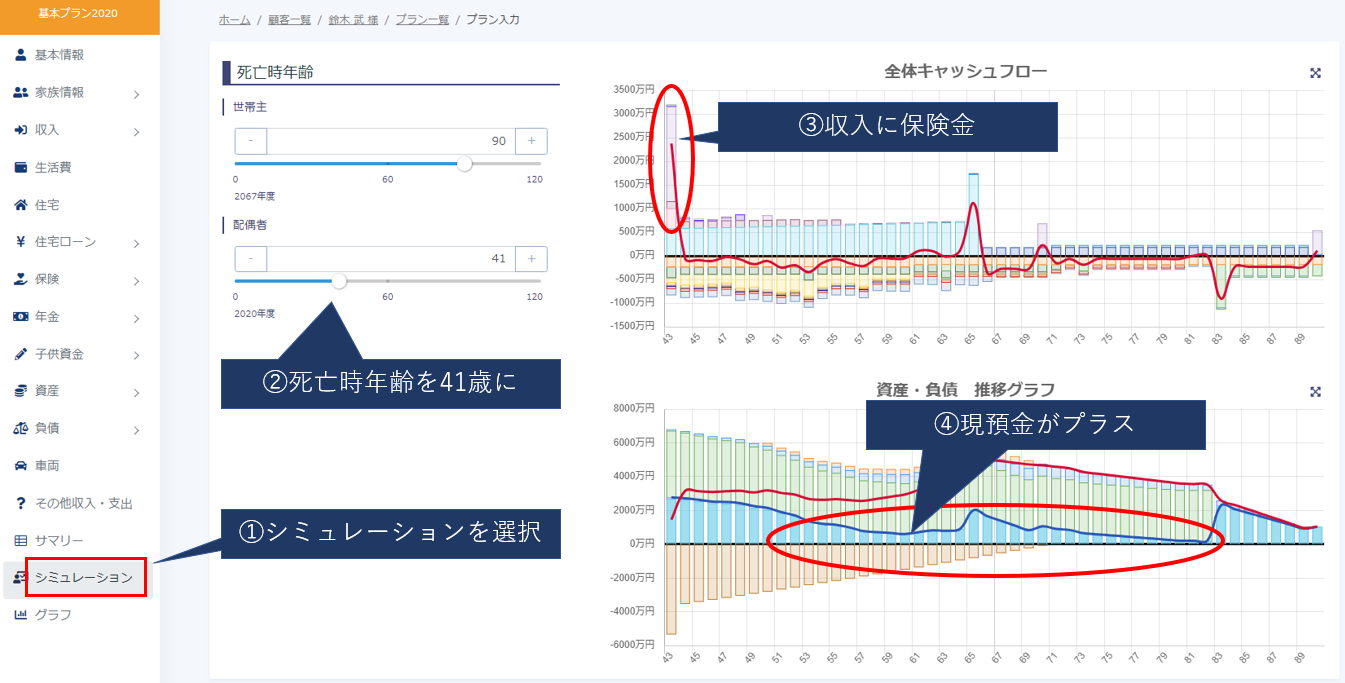

再度、配偶者を42歳で死亡としてシミュレーション

再度、配偶者の死亡年齢を42歳にして、シミュレーションをすると

収入に保険金2000万円が増え、現預金もマイナスにならずに推移します。

結論

必要保障額の計算だけでは、死亡時に現預金がマイナスにならず問題ないか

判断できない場合がありますので、

シミュレーションで死亡年齢を変更し、現預金がマイナスにならないか、ご確認ください。