税・社会保険料 等

所得税、住民税、社会保険料の計算は下記の通り行っています。

※相続税や贈与税は対象外ですので、相続や贈与を受ける場合は相続税や贈与税の控除後の手残りの額をその他収入に入れてください。

Table of Contents

所得対象

所得は以下のみを対象として計算します。

給与、事業、退職所得は収入欄、年金は年金欄と収入欄の情報から計算しています。

その他収入の欄は課税対象外ですので、税金控除後の手残りをいれてください。

| 給与所得 | |

| 事業所得 | |

| 退職所得 | |

| 年金 | 公的年金 |

| 在職老齢年金 | |

| 高齢者雇用給付分の減額 | |

| 私的年金 | |

| 高齢者雇用継続給付 | |

給与所得=給与収入-給与所得控除額

退職所得=(退職金- 退職所得控除額) × 1 / 2

※現時点では、不動産所得は対象外となります。

キャッシュフロー上で不動産収入や修繕費や管理費は反映していますが、不動産所得に基づく所得税が加味されていません。

控除対象

控除は以下のみを対象として計算します。

| 社会保険料 | 健康保険料 | |

| 健康保険料 介護保険料含 | ||

| 第一号介護保険料 | ||

| 後期高齢者 医療保険料 | ||

| 厚生年金保険料 | ||

| 国民健康保険料(医療分・支援分) | ||

| 第一号介護保険料 | ||

| 後期高齢者 医療保険料 | ||

| 国民年金保険料 | ||

| 私的年金等 | 国民年金基金、付加年金、その他 | |

| 公的年金等控除 | 老齢基礎年金、老齢厚生年金 | |

| 小規模企業共済掛金控除 | 企業年金、iDeCo、小規模企業共済 | |

| 基礎控除 | ||

| 配偶者控除 | ||

| 扶養控除(一般・特定) | ||

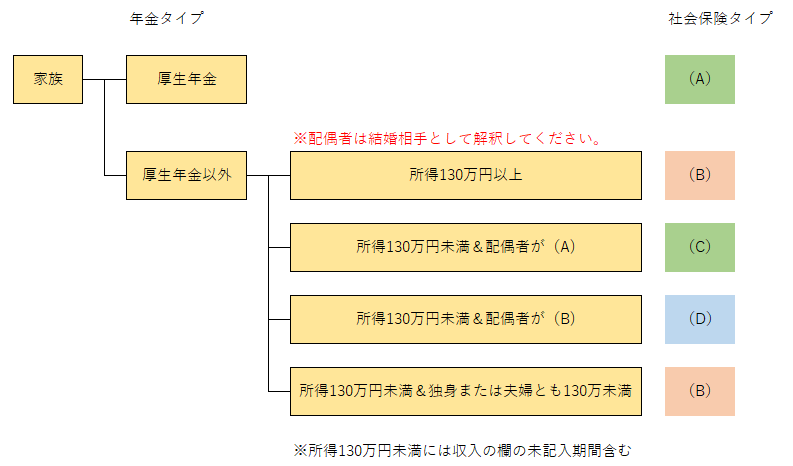

社会保険種別

社会保険計算対象

(A)、(B)、(C)、(D)は上記の初回保険種別と突合。

(A):収入で厚生年金選択時

| ①健康保険料 | ⑵健康保険料 | ③第一号 | ④後期高齢者 | ⑤厚生年金保険料 | |

| 介護保険料含 | 介護保険料 | 医療保険料 | |||

| 39歳以下 | ● | ● | |||

| 40歳~64歳 | ● | ● | |||

| 65歳~69歳 | ● | ● | ● | ||

| 70歳~74歳 | ● | ● | |||

| 75歳~ | ● | ● |

(B):収入で厚生年金を選んでいない期間。

自営業者。または収入になにも記載がない場合。

| ⑥1国民健康保険料(医療分) ⑥2国民健康保険料(支援分) |

⑦国民健康保険料 | ⑧第一号 | ⑨後期高齢者 | ⑩国民年金保険料 | |

| 介護 | 介護保険料 | 医療保険料 | |||

| 39歳以下 | ● | ● | |||

| 40歳~59歳 | ● | ● | ● | ||

| 60歳~64歳 | ● | ● | |||

| 65歳~74歳 | ● | ● | |||

| 75歳~ | ● | ● |

(C)扶養者が厚生年金(A)である場合の被扶養者。

全て無し

(D):扶養者が(C)である場合の被扶養者。

| ⑩国民年金保険料 | |

| 40歳~59歳 | ● |

| 60歳~64歳 | |

| 65歳~74歳 | |

| 75歳~ |

社会保険計算式

■①健康保険料

厚生年金(公務員・私学教員含む)を選択した、39歳以下、65歳以上74歳以下の場合:報酬月額×4.935%

但し、収入の上限は139万円

※報酬月額は(月収×12+ボーナス)÷12 ※厚生年金選択分のみ

■②健康保険料 介護保険料含

厚生年金(公務員・私学教員含む)を選択した、40歳以上64歳以下の場合:報酬月額×5.83%

但し、収入の上限は139万円

※報酬月額は(月収×12+ボーナス)÷12 ※厚生年金選択分のみ

■③⑧第一号介護保険料

※第一号介護保険料は自治体により額が異なるため、東京都練馬区の基準を参考に下記の通りの金額でトラストオフィス(株)が独自に設定。

65歳以上の人全員が対象

| 前年の所得金額の合計(年額) | 保険料年額(円) |

| 80万円以下 | 60,240 |

| 125万円未満 | 84,840 |

| 125万円以上200万円未満 | 97,440 |

| 200万円以上300万円未満 | 117,240 |

| 300万円以上400万円未満 | 132,360 |

| 400万円以上600万円未満 | 153,400 |

| 600万円以上800万円未満 | 182,160 |

| 800万円以上 | 213,840 |

| 1000万円以上 | 245,520 |

| 1500万円以上 | 277,200 |

■④⑨後期高齢者医療保険料 (2024年5月8日変更)

{前年の所得金額ー住民税基礎控除額(43万円)}×9.67%+47,300円

但し、保険料の上限は73万円。前年度所得から退職所得も減額

■⑤厚生年金保険料

厚生年金(公務員・私学教員含む)を選択した場合:報酬月額9.15%

但し、報酬月額の上限は62万円

※報酬月額は(月収×12+ボーナス)÷12 ※厚生年金選択分のみ

■⑥⑦国民健康保険料(2024年5月8日変更)

国民健康保険料=⑥基礎(医療)分保険料+⑥後期高齢者支援金分保険料+⑦介護分保険料

39歳までの方の保険料 =⑥1+⑥2

40~64歳の方の保険料=⑥1+⑥2+⑦

65~74歳の方の保険料=⑥1+⑥2

⑥1 基礎(医療)分保険料 ※上限65万円

{前年の所得金額ー住民税基礎控除額(43万円)}×8.69%+49,100円

⑥2 後期高齢者支援金分保険料 ※上限24万円

{前年の所得金額ー住民税基礎控除額(43万円)}×2.80%+16,500円

⑦介護分保険料 ※上限17万円

{前年の所得金額ー住民税基礎控除額(43万円)}×2.36%+16,500円

■⑩国民年金保険料 (2024年5月8日変更)

月額16,980円

控除額計算

所得税と住民税で控除額が異なりますが、所得税の控除で住民税も計算しています。

■給与控除

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

| 1,800,000円以下 | 収入金額×40%-100,000円 |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+80,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+440,000円 |

| 6,600,000円超 8,500,000円以下 | 収入金額×10%+1,100,000円 |

| 8,500,000円超 | 1,950,000円(上限) |

■基礎控除

| 個人の合計所得金額 | 控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

■小規模企業共済掛金控除

年金欄に入力された、iDeCoと企業型年金が対象

■公的年金等の控除

| 年金を受け取る人の年齢 | (a)公的年金等の収入金額の合計額 | (b)割合 | (c)控除額 |

| 64歳以下 | (公的年金等の収入金額の合計額が600,000円までの場合は所得金額はゼロとなります。) | ||

| 600,001円から1,299,999円まで | 100% | 600,000円 | |

| 1,300,000円から4,099,999円まで | 75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 | |

| 10,000,000円以上 | 100% | 1,955,000円 | |

| 65歳以上 | (公的年金等の収入金額の合計額が1,100,000円までの場合は、所得金額はゼロとなります。) | ||

| 1,100,001円から3,299,999円まで | 100% | 1,100,000円 | |

| 3,300,000円から4,099,999円まで | 75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 | |

| 10,000,000円以上 | 100% | 1,955,000円 | |

■人的控除

| 基礎控除 | 所得がある人は全員 | 380,000 |

| 配偶者控除 | 納税者の所得が1000万円以下で、配偶者の所得が48万円以下、かつ給与103万円以下 | 380,000 |

| 配偶者特別控除 | 対象外とする | - |

| 扶養控除(一般・特定) | 子が16歳以上18歳以下 子が19歳以上22歳以下 |

380,000 630,000 |

扶養控除は、世帯主と配偶者で所得の高い方で適用する。

税金計算

所得税

| 「課税される所得金額」 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円以上 330万円未満 | 10% | 97,500円 |

| 330万円以上 695万円未満 | 20% | 427,500円 |

| 695万円以上 900万円未満 | 23% | 636,000円 |

| 900万円以上 1,800万円未満 | 33% | 1,536,000円 |

| 1,800万円以上 4000万円未満 | 40% | 2,796,000円 |

| 4000万円以上 | 45% | 4,796,000円 |

住民税

前年度の「課税される所得金額」×10%+5000円

基準年は前年度がないため、基準年と同額とする。

住宅ローン減税

以下の⑴⑵⑶の一番低い額を住宅ローン減税として、税額控除します。

⑴各人のその年度の12月のローン残高に入力画面で入力した%を掛けた額

⑵各人の年度(4-3月)の所得税・住民税の合計額。住民税は上限13.65万円。

⑶YouWillに入力した住宅ローン減税の限度額

尚、住宅の持ち分は考慮されていませんので、ご注意ください。